(1) 企業の安全性を見る指標について~流動比率や固定比率について~

(1-1) 企業の安全性とは?

(1-2) 安全性の指標

(1-3) 安全性の指標(短期的)

(1-4) 安全性の指標(長期的)

(1) 企業の安全性を見る指標について~流動比率や固定比率について~

(1-1) 企業の安全性とは?

混同しやすいですが「収益性が高い」と「安全性が高い」はノットイコール(≠)です。というのも、収益性(利益を出す能力)が高いからといって、必ずしも現金の支払能力が高いとは限らないためです。

(注意点)赤字=倒産でなはい

こちらも混同しやすい部分ですが、赤字が続いたとしても、それは倒産の直接のトリガーとはなりません。あくまで、赤字等が続いた結果「現金」がなくなる状態が「倒産」する時です(もちろん、赤字は倒産に近づいている危険な状態には変わりありませんが)。そのため「倒産に対する安全性」は言い換えると「どれほど現金の支払能力があるか?」であると言えます。

(1-2) 安全性の指標

(基本式)

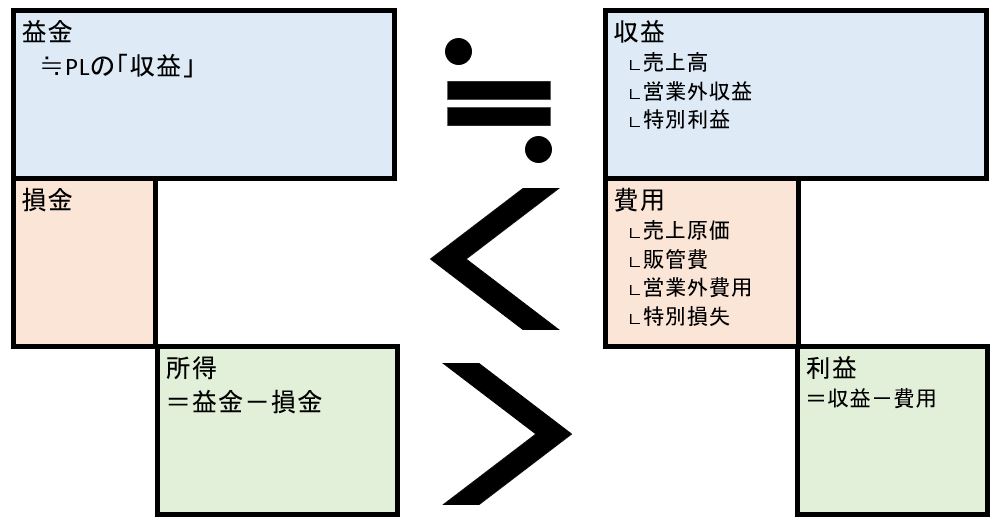

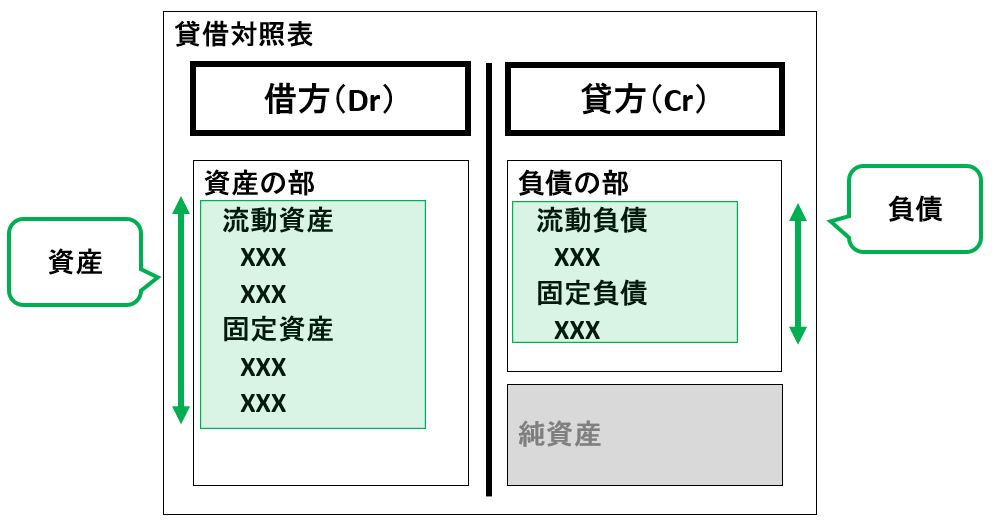

[BSの左側(=資産)]÷[BSの右側(=負債)]>100%ならば安全

(図111)「負債」>「資産」なら安全が考え方の方針

理由として、BSの左側(=資産)は換金する事で支払の元手(原資)となる一方で、BSの右側(=負債)は支払うべき金額を表すためです。

ただし、これではザックリした指標のため、より精緻にするために「短期的な安全性」と「長期的な安全性」に分けて考えます。そのために貸借対照表を細かく見ると「流動」と「固定」分かれているを用いて、短期と長期の安全性を計算します。

https://rainbow-engine.com/balancesheet-howto-read/#title1-3

(1-3) 安全性の指標(短期的)

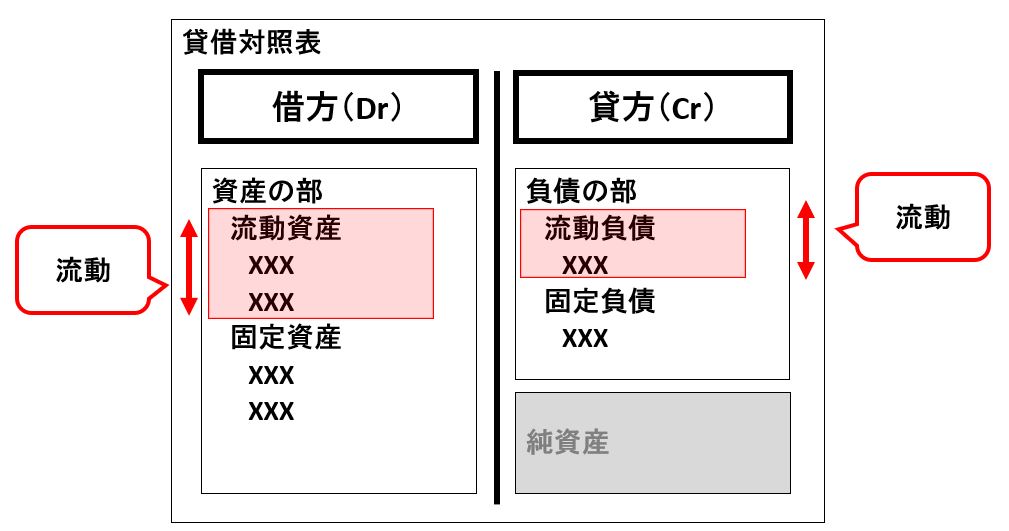

(流動比率)

「流動資産」÷「流動負債」が100%以上なら「短期的に安全」

この比率を「流動比率」と呼んでおり、流動資産(=直近1年以内に入金・換金が可能な資産)が流動負債(=直近1年に発生する支払義務)より大きければ「安全」と考えています。

(1-4) 安全性の指標(長期的)

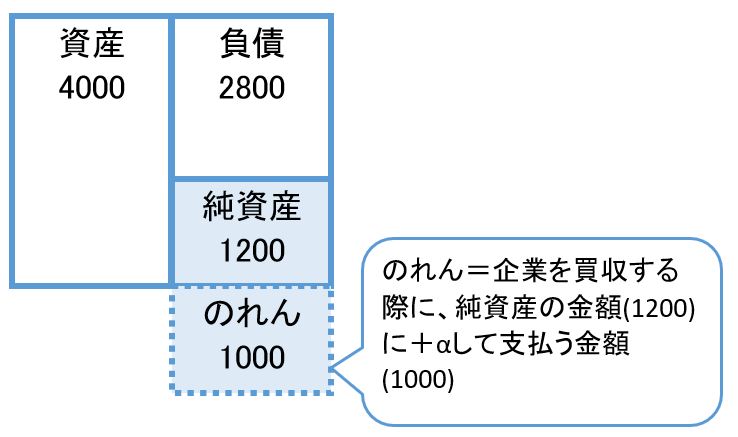

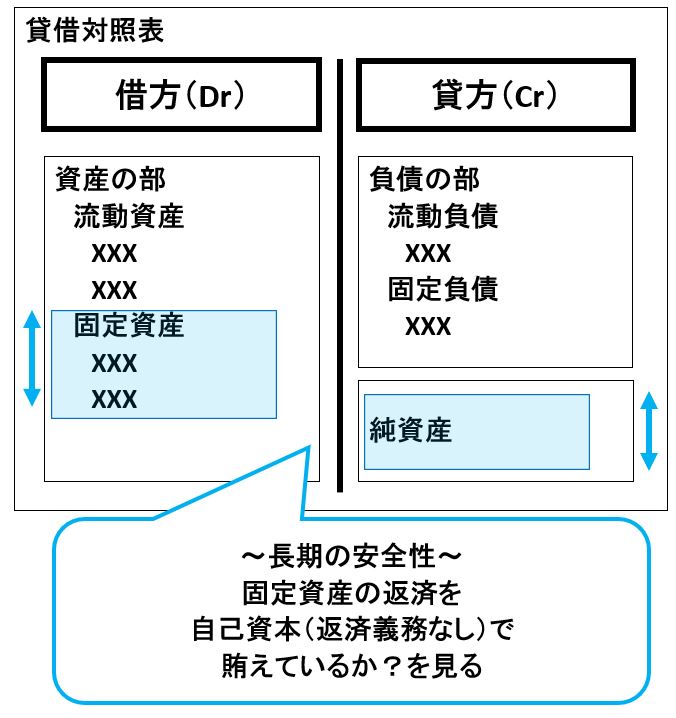

「長期の安全性」はBSの「固定資産」vs「自己資本」の比率を取る事で、固定資産の返済を全て自己資本でまかない切れるか?を見ています。

「固定資産」÷「自己資本」が100%以下なら「長期的に非常に安全」

■ただし固定比率<100%は非現実的

「固定資産」÷(「自己資本」+「固定負債」)が100%以下なら「長期的に安全」

(図131)

//****** プログラム用 ******//

//****** スクロール用 ******//

//****** 画像折りたたみ用 ******//